住宅ローンを考える時、元利均等返済、元金均等返済という言葉を聞いたことはないでしょうか。何となく聞いたことがある言葉もあらかじめ理解しておけば、いざ買うぞ!という時に迷うことなく判断することができます。

今日はよく聞くけど、ちゃんとはわからない!?元利均等返済と元金均等返済についてお伝えします。

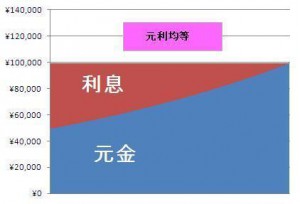

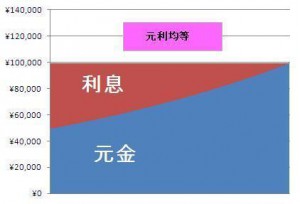

■元利均等返済とは、元利(元金+利息)の合計金額が均等になる返済方法です。

上記は3000万円のローンを2%、35年で元利均等返済した場合のグラフです。金利に変動がなければ、約10万円の返済額がずーっと変わらず続くことがわかります。(同時に返済当初は利息が多く、後半になるにつれ元金の比率が高くなることもわかります。繰上返済は早期に行うと利息を圧縮できますといわれる所以です。)

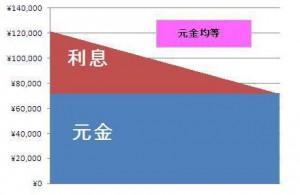

■元金均等返済とは元金(のみ)について均等になる返済方法です。

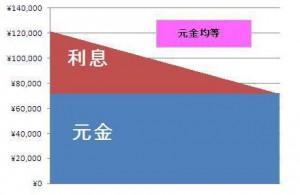

上記は元利均等返済の例と同じく、3000万円のローンを2%、35年で元金均等返済した場合のグラフになっています。当初返済金額が約12万円で、後半に向けて約7万円までに少なくなっていくことがわかります。

■どちらがいいの?

現在、住宅ローンの主流となっているのは元利均等返済といえます。メリットとしては

・毎月の返済額が一定になるので返済計画が立てやすい

・当初の返済額も高くならないので無理な返済金額になりにくい

・同じ人物が住宅ローンを借りる場合、元利均等返済の方が大きな金額を借りられる(月々の返済額が対年収比で考えた時に元金返済より抑えられるため)

などが挙げられます。対して、元金均等返済は、

・総返済額が抑えられる

という大きなメリットがあります。例でお伝えした3000万円、2%、35年の例でみると

・元利均等返済の場合 約4170万円

・元金均等返済の場合 約4050万円

と120万円もの差が出ます。

ただし、これはずっと繰上返済をしなかったら。の話。元利均等返済で月々の負担を低めに設定しておいて、つくれたお金を繰上返済できれば利息も総返済額も抑えることができます。

結論としては組もうとしているローン金額が現在の収入に対しとてもゆとりがある場合は元金均等返済で総返済額を始めから抑える。かなりゆとりがあるとまでは呼べない時には元利均等返済でゆとりを持たせておき、繰上返済も併せて検討していく。という選び方が現実的ですね。

総返済額を抑えられると嬉しいですが、月々の返済計画に無理をせずストレスを感じにくくしておくことも重要なポイントになります。